resum.

historisk set var diamantindustrien strukturelt mangelfuld – De Beers monopolstyrede priser. Men med den maksimale markedsandel nåede næsten 90% i slutningen af 1980 ‘ erne, førte en række begivenheder i de næste 25 år til erosionen af De Beers-monopolet. I dag har De Beers ikke længere kontrol over diamantindustrien, og for første gang i et århundrede driver markedets udbuds-og efterspørgselsdynamik, ikke De Beers monopol, diamantpriser.,

i slutningen af det 19.århundrede fik en massiv diamantopdagelse i Sydafrika anledning til et diamantrus. Forretningsmand Cecil Rhodes købte så mange diamant-minedrift krav, som han kunne, og hans ophobning af ejendomme til sidst blev De Beers Consolidated Mines Limited. De Beers fastholdt et hold på, hvad der var en relativt lille industri på det tidspunkt ved at udvide fra minedrift til alle facetter af diamantindustrien med fokus på monopolisering af distributionen., De Beers påvirkede med succes næsten alle verdens uslebne leverandører til at sælge produktion gennem De Beers-kanalen og få kontrol over den globale forsyning. Dette gav De Beers magt til at påvirke diamantforsyningen og dermed diamantpriserne.

distributionskanalen De Beers, der opererer under det beskedne moniker Diamond Trading Co. (DTC), var et system indført, der gav De Beers fuldstændig kontrol og skøn til at distribuere størstedelen af verdens diamanter. Kun købere eller” Sighholders”, der er godkendt af De Beers, kunne deltage i det ikke-omsættelige DTC-salg.,

for at opretholde en stabil, men stigende diamant pris, De Beers havde magt til at opbygge lagre af inventar i et svagt marked eller hæve priserne til “Sightholders”, og derefter i en alt for stærk pris, miljø (med potentiale til at skade efterspørgsel), De Beers havde den overskydende levering på hånden til frigivelse til markedet, når det er nødvendigt, at undertrykke forstyrrende stiger.

for at holde DTC-systemet intakt var det nødvendigt for De Beers at bevare kontrollen over verdens uslebne diamantforsyning., Men i anden halvdel af det 20.århundrede, da nye verdensklasse miner blev opdaget i Rusland, Australien og Canada, blev det stadig vanskeligere for De Beers at kontrollere den globale forsyning. Den største risiko for De Beers-kartellets overlevelse var, at disse nye miner i verdensklasse begyndte at sælge direkte til markedet og omgå De Beers.

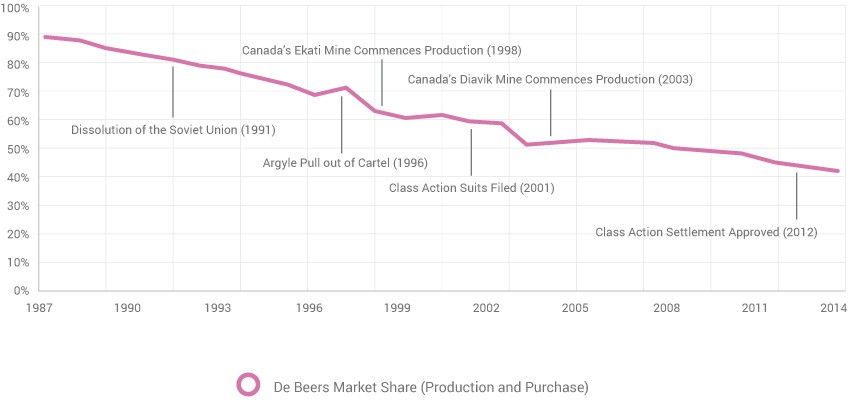

Rusland begyndte at producere diamanter i 1950 ‘ erne. i første omgang, russerne enige om at sælge produktion til De Beers holde kartellet intakt., Arrangementet blev imidlertid svækket i 1963, da anti-Apartheid-lovgivningen hindrede Sovjetunionen i at handle med et sydafrikansk selskab. Yderligere pres kom under Sovjetunionens sammenbrud i 1990’ erne, da politisk kaos og en svag rubel yderligere adskilte Ruslands produktion fra De Beers. De Beers-markedsandelen begyndte at falde fra et højdepunkt på næsten 90% (se figur 1.1).

Figur 1.,1

Kilde: WWW International Diamond Consultants Ltd, Economic Times of India, og Paul Zimnisky

Kort efter at miste kontrollen over den russisk-forsyning, Argyle-Minen i Australien (på det tidspunkt den største diamant, der producerer mine i verden efter volumen) brød væk fra De Beers på grund af karteller manglende fleksibilitet. I løbet af de næste par år fulgte andre miner efter, da nye verdensklasse miner i Canada valgte at sælge deres forsyning uafhængigt af De Beers.,

i et forsøg på at opretholde kontrollen med udbuddet begyndte De Beers at købe diamanter på det sekundære marked til en præmie, men strategien var kortvarig, da omkostningerne var uoverkommelige. Ved udgangen af 1990′ erne var De Beers ‘markedsandel faldet fra helt op til 90% i 1980’ erne til Under 60%. I 2000 annoncerede De Beers et skift i strategisk initiativ med fokus på uafhængig markedsføring af De Beers-mærket, hvilket indebærer, at de ikke længere havde kontrol over markedet.

i 2001 blev flere retssager indgivet i USA, domstole, der hævder, at De Beers “ulovligt monopoliserede udbuddet af diamanter, konspirerede for at ordne, hæve, og kontrollere diamantpriser, og udstedte falsk og vildledende reklame.”Efter flere appeller nægtede den amerikanske højesteret i 2012 den endelige andragende til gennemgang, og et forlig på 295 millioner dollars med en aftale om at “afstå fra at deltage i en bestemt adfærd, der krænker føderale og statslige antitrustlove” blev afsluttet.

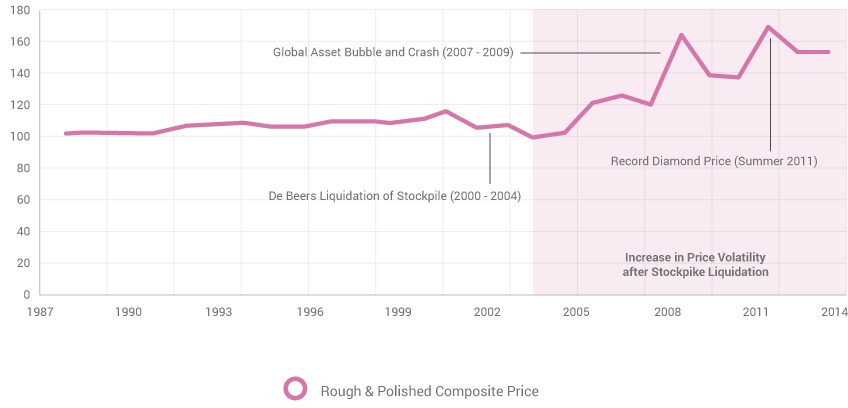

Figur 1.,2

Kilde: WWW International Diamond Consultants Ltd, Perle-Certificering & Sikkerhed Lab, Pris Anvendelsesområde, og Paul Zimnisky analyse. Prisen udgør forskellige kvaliteter af ru og polerede diamanter, og viser diamant pris afvigelse fra start basis af 100 begyndende i 1987.

den måde, hvorpå De Beers gjorde forretninger, der drejede sig om det centrale koncept om kontrol med markedsudbuddet, var simpelthen ikke levedygtig i et mere konkurrencedygtigt miljø., Da omstruktureringen af virksomheden var i gang, likviderede De Beers deres lager fra 2000 til 2004, hvilket resulterede i et beskedent fald i diamantpriserne, da likvidationstilbuddet mere end opvejede den nye efterspørgsel, der kom ud af Asien (se figur 1.2). I 2005 var lageroverhænget udtømt, hvilket gjorde det muligt for markedskræfterne at drive diamantpriser for første gang i et århundrede, hvilket resulterede i en hidtil uset prisvolatilitet. Diamantpriserne gjorde en ny høj i 2007, efterfulgt af en voldelig udsalg i 2008 og 2009 før igen stiger til en anden ny høj i sommeren 2011., Fra juni 2013 er diamantpriserne ca. 15% rabat på 2011-højderne, men forbliver faste, da lavere end forventet mineproduktion har dæmpet forsyningsunderstøttende priser.