Résumé

Historiquement, l’industrie du diamant a été faussés – la De Beers monopole contrôlé prix. Mais, avec une part de marché maximale atteignant près de 90% à la fin des années 1980, une série d’événements au cours des 25 années suivantes ont conduit à l’érosion du monopole de De Beers. Aujourd’hui, De Beers n’a plus le contrôle de l’industrie du diamant, et pour la première fois depuis un siècle, la dynamique de l’offre et de la demande du marché, et non le monopole de De Beers, entraîne les prix du diamant.,

à la fin du 19ème siècle, une découverte massive de diamants en Afrique du Sud a provoqué une ruée vers le diamant. L’homme D’affaires Cecil Rhodes acheta autant de concessions minières que possible, et son accumulation de propriétés devint finalement De Beers Consolidated Mines Limited. De Beers a maintenu une mainmise sur ce qui était une industrie relativement petite à l’époque en s’étendant de l’exploitation minière à toutes les facettes de l’industrie du diamant, en mettant l’accent sur la monopolisation de la distribution., De Beers a réussi à influencer à peu près tous les fournisseurs bruts du monde pour vendre la production par le biais du Canal De Beers, prenant ainsi le contrôle de l’approvisionnement mondial. Cela a donné à De Beers le pouvoir d’influencer l’offre de diamants et donc les prix des diamants.

le canal de distribution De Beers, opérant sous le sobriquet sans prétention Diamond Trading Co. (DTC), était un système mis en place qui donnait à De Beers un contrôle et une discrétion complets pour distribuer la majorité des diamants du monde. Seuls les acheteurs ou” porteurs de soupir » autorisés par De Beers pouvaient participer aux ventes de DTC non négociables.,

afin de maintenir un prix du diamant stable mais en hausse, De Beers avait le pouvoir de stocker des stocks dans un marché faible ou d’augmenter les prix facturés aux détenteurs de soupir, puis dans un environnement de prix excessivement fort (avec le potentiel de nuire à la demande), De Beers avait l’offre excédentaire à portée de main pour

pour garder le système DTC intact, il était nécessaire que De Beers maintienne le contrôle de l’approvisionnement mondial en diamants bruts., Cependant, dans la seconde moitié du 20e siècle, alors que de nouvelles mines de classe mondiale ont été découvertes en Russie, en Australie et au Canada, il est devenu de plus en plus difficile pour De Beers de contrôler l’approvisionnement mondial. Le plus grand risque pour la survie du cartel De Beers était que ces nouvelles mines de classe mondiale commencent à vendre directement sur le marché, en contournant De Beers.

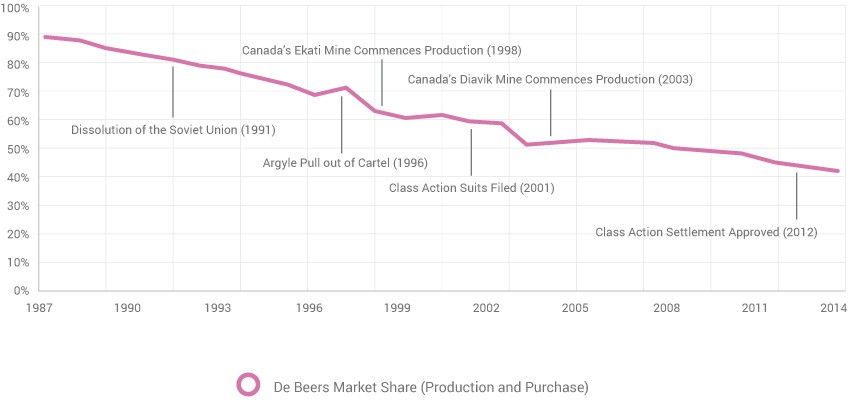

La Russie a commencé à produire des diamants dans les années 1950. au début, les Russes ont accepté de vendre la production à De Beers en gardant le cartel intact., Cependant, l’arrangement a été affaibli en 1963 lorsque la législation Anti-Apartheid a empêché l’Union soviétique de traiter avec une entreprise Sud-Africaine. D’autres pressions ont été exercées lors de l’effondrement de l’Union Soviétique dans les années 1990, lorsque le chaos politique et la faiblesse du Rouble ont encore séparé la production russe de De Beers. La part de marché de De Beers a commencé à baisser après avoir atteint un sommet de près de 90% (Voir Figure 1.1).

la Figure 1.,1

Source: WWW International Diamond Consultants Ltd, Economic Times Of India, et Paul Zimnisky

peu de temps après avoir perdu le contrôle de l’approvisionnement Russe, La Mine Argyle en Australie (à l’époque la plus grande mine productrice de diamants au monde en volume) s’est séparée de De Beers en Au cours des années suivantes, d’autres mines ont emboîté le pas, alors que de nouvelles mines de calibre mondial au Canada ont choisi de vendre leur approvisionnement indépendamment de De Beers.,

dans un effort pour maintenir le contrôle de l’offre, de Beers a commencé à acheter des diamants sur le marché secondaire à un prix élevé, mais la stratégie a été de courte durée car le coût était prohibitif. À la fin des années 1990, la part de marché de De Beers était passée de 90% dans les années 1980 à moins de 60%. En 2000, De Beers a annoncé un changement d’initiative stratégique axé sur la commercialisation indépendante de la marque De Beers, ce qui implique qu’ils n’avaient plus le contrôle du marché.

en 2001, plusieurs poursuites ont été intentées aux États-Unis., les tribunaux alléguant que De Beers » a illégalement monopolisé l’approvisionnement en diamants, conspiré pour fixer, augmenter et contrôler les prix des diamants et publié de la publicité fausse et trompeuse. »Après de multiples appels, en 2012, la Cour suprême des États-Unis a rejeté la requête finale en révision, et un règlement d’un montant de 295 millions de dollars avec un accord pour « s’abstenir de se livrer à certains comportements qui violent les lois antitrust fédérales et étatiques” a été finalisé.

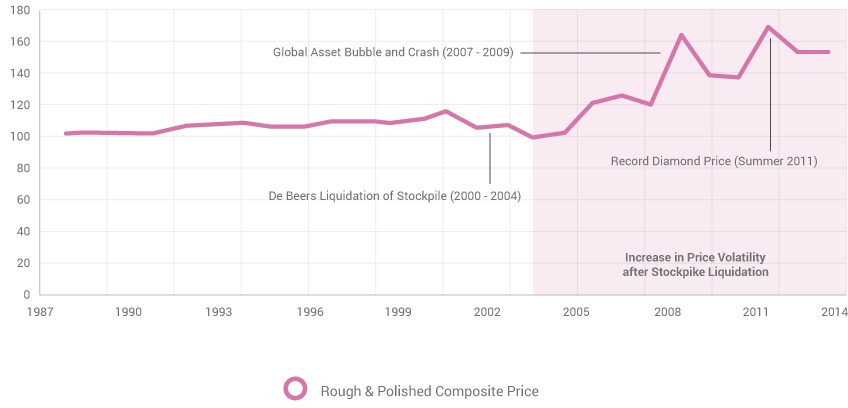

la Figure 1.,2

Source: WWW International Diamond Consultants Ltd, Gem Certification& Laboratoire D’Assurance, portée des prix et analyse de Paul Zimnisky. Le prix constitue diverses qualités de diamants bruts et polis, et montre un écart de prix du diamant par rapport à la base de départ de 100 à partir de 1987.

la façon dont De Beers a fait des affaires, tournant autour du concept central de contrôle de l’offre du marché, n’était tout simplement pas viable dans un environnement plus concurrentiel., Avec la restructuration de la société en cours, De Beers a liquidé ses stocks de 2000 à 2004, ce qui a entraîné une baisse modeste des prix des diamants, l’offre de liquidation ayant plus que compensé la nouvelle demande en provenance d’Asie (voir figure 1.2). En 2005, les stocks excédentaires avaient été épuisés, ce qui a permis aux forces du marché de faire grimper les prix des diamants pour la première fois en un siècle, ce qui a entraîné une volatilité des prix sans précédent. Les prix du Diamant ont atteint un nouveau sommet en 2007, suivi d’une violente vente en 2008 et 2009 avant de rebondir à un nouveau sommet à l’été 2011., En juin 2013, les prix du diamant étaient d’environ 15% par rapport aux sommets de 2011, mais ils restent fermes car la production minière, plus faible que prévu, a freiné les prix de soutien de l’offre.