Oppsummering

Historisk, diamond industrien var strukturelt feil – De Øl monopol som er kontrollert priser. Men, med topp markedsandel nå nesten 90% på slutten av 1980-tallet, en serie av hendelser over de neste 25 årene ført til erosjon av De Øl monopol. I dag, De Beers ikke lenger har kontroll over diamond industrien, og for første gang i et århundre, markedet, tilbud og etterspørsel dynamikk, ikke De Øl monopol, stasjoner diamond priser.,

I slutten av det 19. århundre en massiv diamant funnet i Sør-Afrika bedt om en diamond rush. Forretningsmann Cecil Rhodes kjøpt så mange diamond-gruvedrift krav som han kunne, og hans opphopning av egenskaper til slutt ble De Beers Konsolidert Gruver Begrenset. De Beers opprettholdt en holder fast på det som var en relativt liten industrien på den tiden ved å utvide fra gruvedrift i hver fasett av diamond bransjen, med fokus på å monopolisere distribusjon., De Beers vellykket påvirket bare om alle verdens grov leverandører å selge produksjonen gjennom De Beers kanal, få kontroll over globale tilbudet. Dette ga De Beers makt til å påvirke diamond supply og dermed diamond priser.

De Beers distribusjonskanal, som opererer under den upretensiøse brown Diamond Trading Co. (DTC), var et system på plass som ga De Beers full kontroll og skjønn for å distribuere de fleste av verdens diamanter. Bare kjøpere eller «Sightholders» som er autorisert av De Øl kunne delta i ikke-omsettelig DTC salg.,

for å opprettholde en stabil, men stigende diamond pris, De Beers hadde makt til å lagre inventar i et svakt marked eller heve prisene belastet Sightholders, og da i en svært sterk pris-miljø (med potensial til å skade demand), De Beers hadde det overskytende tilbudet på hånden for å slippe til i markedet når det er nødvendig, repressing uorganisert prisen øker.

for Å holde DTC-systemet intakt, det var nødvendig for De Beers for å opprettholde kontroll over verdens rough diamond supply., Imidlertid, i andre halvdel av det 20. århundre, som ny verden-klassen gruver ble oppdaget i Russland, Australia og Canada, det ble stadig vanskeligere for De Beers å kontrollere globale tilbudet. Den største risikoen for overlevelse av De Øl-kartellet for disse nye verden-klassen gruvene for å begynne å selge direkte til markedet, utenom De Beers.

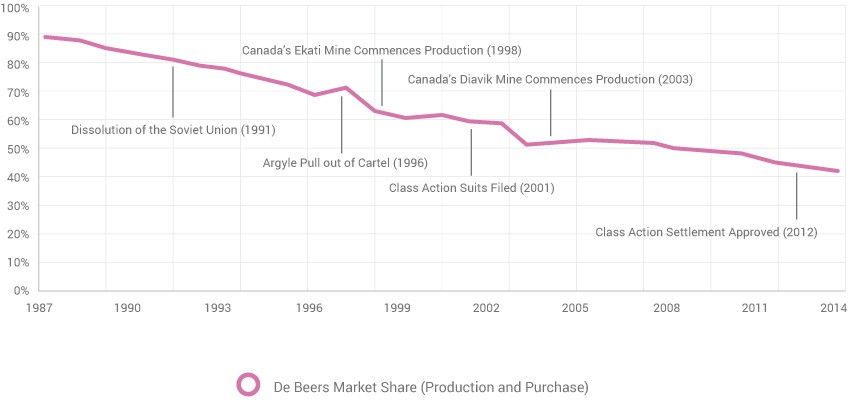

Russland begynte å produsere diamanter i 1950. Ved første, det ble avtalt å selge produksjonen til De Beers å holde kartellet intakt., Men ordningen ble svekket i 1963 når Anti-Apartheid lovgivning behersket Sovjetunionen fra å gjøre med en Sør-Afrikansk selskap. Ytterligere press kom under Sovjetunionens sammenbrudd i 1990, når politisk kaos og en svak rubel videre separert Russlands produksjon fra De Beers. De Øl andel av markedet begynte å falle ned fra en topp på nesten 90% (Se Figur 1.1).

Figur 1.,1

Kilde: WWW Internasjonale Diamond Consultants Ltd, Økonomiske Tidene i India, og Paul Zimnisky

Kort tid etter tap av kontroll av den russiske forsyning, Argyle Gruve i Australia (den største diamant produsere meg i verden av volum) brøt vekk fra De Beers på grunn av kartellene manglende fleksibilitet. Over de neste par år, andre gruver fulgte etter, som den nye verden-klassen gruver i Canada valgte å selge sin tilførsel uavhengig av De Øl.,

I et forsøk på å opprettholde kontroll av tilbud, De Beers begynte å kjøpe diamanter i annenhåndsmarkedet på en premie, men strategien ble kortvarig, fordi kostnadene var for dyre. Ved slutten av 1990-tallet, De Beers’ markedsandel falt fra så høyt som til 90% i 1980 til mindre enn 60%. I 2000, De Beers annonsert en endring i strategiske initiativ fokusert på uavhengig markedsføring av De Øl splitter, noe som tyder på at de ikke lenger hadde kontroll over markedet.

I 2001, flere loven passer ble arkivert i USA, domstolene med påstand om at De Beers «ulovlig monopolized tilførsel av diamanter, konspirerte for å fikse, høyne og kontroll diamond priser, og utstedte falske og villedende reklame.»Etter flere klager, i 2012 og den AMERIKANSKE Høyesterett nektet siste opprop for gjennomgang, og et oppgjør i mengden av $295 Millioner kroner med en avtale om å «avstå fra å delta i visse oppførsel som bryter med føderale og statlige antitrust-lover» ble ferdigstilt.

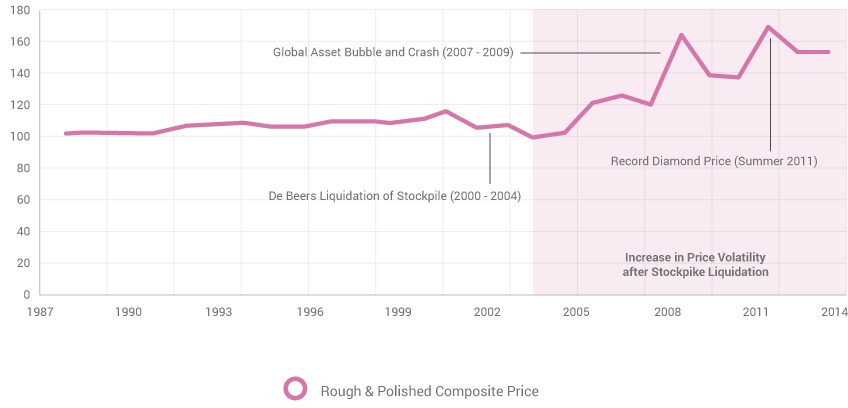

Figur 1.,2

Kilde: WWW Internasjonale Diamond Consultants Ltd, Gem Sertifisering & Sikkerhet Lab, Pris Omfang, og Paul Zimnisky analyse. Prisen utgjør ulike kvaliteter av grov og polert diamanter, og viser diamond pris avvik fra start grunnlag av 100 begynnelsen i 1987.

Den måten at De Beers gjorde virksomhet, sentrert rundt det sentrale begrepet for å kontrollere markedet leverer, var rett og slett ikke levedyktig i et mer konkurranseutsatt miljø., Med selskapet restrukturering i gang, De Beers likvidert deres beredskapslager fra 2000 til 2004, noe som resulterer i en beskjeden nedgang i diamond prisene som avvikling levere mer enn oppveid nye krav som kommer ut av Asia (se figur 1.2). Innen 2005, inventory overheng hadde blitt brukt slik at markedet styrker for å drive diamond priser for første gang i et århundre, noe som resulterer i en uovertruffen pris volatilitet. Diamant priser laget en ny topp i 2007, etterfulgt av en voldsom selge seg ut av i 2008 og 2009 før det kastes tilbake til en ny høy i løpet av sommeren 2011., I juni 2013, diamond prisene er omtrent 15% av 2011 høyder, men står fast som lavere enn forventet min utgang har dempet tilførsel støtte priser.